中野正三(工学部電子工学科5期生)

- 私の経歴

- 昭和21年11月17日高知県幡多郡中村町(現在は四万十市)

- 南海大地震昭和21年12月21日の約1カ月前に生まれた。

- ダンスの下敷きになりそうになったとのエビソードを聞いている。

- 昭和40年高知県立中村高校卒業

- 昭和44年大阪電気通信大学卒後、米国法人コムスチュート入社,

- 昭和51年1月にコムスチュートと役員従業員などで出資した日本コンピュータ研究所(現CIJ)に転籍

- 昭和59年11月CIJ取締役

- 平成8年12月代表取締役専務

- 平成10年9月代表取締役社長

- 現在はCIJ特別相談役、CIJ子会社のCIJネクスト特別相談役

- 昭和21年11月17日高知県幡多郡中村町(現在は四万十市)

- 上場へ思い

ボーナス、残業代未払いから社員が困らない会社づくりをしたい。社長になったらそんな会社づくりのため、上場し、社員の財産形成、資金調達の多様化による安定、社会的地位、信用度向上、安定した取引関係、採用面などで永続企業を目指したいからであった。 - 上場への準備(平成10年(1998年)くらいから)

- 企業理念の制定

- 経営戦略と中長期目標の立案

- コーポレートガバナンスの確立

- 内部統制に関する規定などの整備

- まずコーポレートガバナンスのため定款の見直しを行った。

取締役会規定、監査役会規程―取締役会監査役会の運営に関する規程、会議規程の整備

決済権限規定の整備(決裁者、決裁ルート,恣意敵判断の排除(自ら決裁しない)

- 監査法人によるショートレビュー(上場に値するかの確認)後述。

- インサイダー防止規程

- 適時開示に関する内容(売上、利益変動の要因に関する事柄)

適時開示とは売上・利益が発表数字から大幅に乖離した時に社外に公表するという意味 - 内部情報に関する教育

決算に影響するような事柄とは何かと公表するまでをインサイダー情報という、事前リークすることを禁じた法律などの役員・社員の教育。

- 適時開示に関する内容(売上、利益変動の要因に関する事柄)

- 法的整備

- 就業規定が法的に問題ないか見直し、給与規定、36協定

- 資本政策の策定(自身が行った。主幹事証券にチェックしてもらった)

- 会社と役員・従業員の契約の透明性、

- 貸付(役員からは返済処理)

- 従業員の貸付制度廃止<理由は回収できない等の業績への影響>

- 社宅(役員は上場の妨げになる可能性があり、役員報酬扱い?必要なら報酬のアップ)

- 隠れ債務の洗い出し(上場5年前)

- 寮などの土地・建物の簿価と時価評価の差を評価減(決算数字から利益を減額)

- 有価証券の簿価と時価評価の差を評価減(決算数字から利益を減額)

- 不良債権がないか確認

- 売掛金、

- 在庫品、

- 仕掛品

- などに問題がないかの洗い出し、会計調整(決算数字から利益を減額)・・など

- 従業員持ち株会の底上げ(拠出金額の5%の奨励金制度)

- 従業員への第三者割当も実施(30%―>70%への引上げ,持ち株比率50%超)し、持株会へ組み入れ。なお、役員への第三者割当は従業員への第三3者割当に若干先んじて行われた。

- 現時点でも従業員持ち株会が上位株主となっている珍しい会社

- 主幹事証券東洋証券決定

- なぜ主幹事が東洋証券かを聞かれた。

- 自分の考えを尊重してくれる証券会社を選んだ。

- 高校時代のクラブの先輩もいたのも決定の要因の一つであった。

- 監査法人決定

- 住友信託銀行(大学時代の友人)からの紹介で当該監査法人ではナンバー2であり、協力に導いてくれた。監査法人の役割は会社自ら決算書(財務諸表・計算書類)を作成し、財政状態や経営成績を明らかにする。ただし、自らの業績を良く見せたいというインセンティブがあるため、決算書を改ざんしてしまう可能性がある。もちろん多くの会社は真面目に決算を行なっている。ただし、それは投資家や債権者からは分らない。 そうした疑念を払拭するため、第三者である監査法人が監査を行うことで決算書が正しいことを保証するという仕組みになっている。これが監査法人の主たる役割である。

ただ、監査法人の役割は単なる保証業務に留まらない。会計に関するコンサルティングなども実際に行う。財務デューデリジェンス・内部統制構築支援・研修など がその典型。監査法人は監査を行うだけではなく会計に関する質の高いサービスを提供し会社の発展に寄与することが、監査法人の役割である。上場申請会社および上場会社は法定監査が必要であり、上述したように監査の証明書が必要。

- 住友信託銀行(大学時代の友人)からの紹介で当該監査法人ではナンバー2であり、協力に導いてくれた。監査法人の役割は会社自ら決算書(財務諸表・計算書類)を作成し、財政状態や経営成績を明らかにする。ただし、自らの業績を良く見せたいというインセンティブがあるため、決算書を改ざんしてしまう可能性がある。もちろん多くの会社は真面目に決算を行なっている。ただし、それは投資家や債権者からは分らない。 そうした疑念を払拭するため、第三者である監査法人が監査を行うことで決算書が正しいことを保証するという仕組みになっている。これが監査法人の主たる役割である。

- 印刷会社決定

- 主幹事証券からの紹介、もう一つの印刷会社と比較して決定。

- 株券印刷(現在は株券保管振替機構での管理に変わり、株券はなくなった。)

- 株主通信など印刷。

- 信託銀行決定―>知人の会社に決定,その後手数料など

- 株式事務の管理を信託銀行に委託。

・株式名簿の管理

・単元未満株式の買取請求

・単元未満株式の買増請求

・住所変更、住居表示変更のお届け

・改姓、改名のお届け

・商号変更のお届け

・代表者変更のお届け

・お届出印のご変更配当金の銀行振込のご指定、振込先変更のお届け

・株主総会招集通知および進行などのコンサル

・株式に関する相談

- 株式事務の管理を信託銀行に委託。

- 安定株主依頼

大手取引先とメインバンク・サブバンク、および証券会社に打診し、安定株主を図ることができ、予定した株数を第三者割当できた。 - 過去5年に渡る会計・適正な科目変更

上場基準会計になっていないところを監査法人に確認してもらい、決算修正をした。

上場2年前の株主総会の議案にかけた。それは上場後の会計の連続性の確保とのなった。 - 公開準備室 専任はおかず

室長は最初、社長―>上場2年前から経営企画室長が当たった。作業項目、スケジュールの確認、問題点と申請書の内容の確認 - 上場委員会

委員会の座長を社長、メンバー主幹事証券、監査法人、印刷会社、信託銀行、経営企画室、総務人事部、経理部とで月一回程度で上場スケジュールの確認、作業項目の確認、問題点の洗い出しなどを行い、解決していく方式を取った。

スケジュールの確認、作業項目の確認、問題点の洗い出しなどを月一回くらいの頻度で開催し、上場準備を進めていった。ほぼスケジュール通りであった。 - 上場申請書の作成(申請書、Ⅰの部、Ⅱの部)

コンサルタントを採用せず申請書の作成を行った。

作成は経営企画室、総務人事部、経理部と社長で作成した。仕事には作業の山谷があるので、谷の時に作成するように指示をした。

Ⅰの部は過去の会計などのまとめ経理部が中心で監査法人の確認で完成。

スケジュールが逼迫したので監査法人には泊まり込んでもらい整理した。約1週間かかった

Ⅱの部は将来計画、公募増資(新規に株を発行すること)の使い道、業績の計画など将来計画について記載した。担当が書けないところは私自身も書いた。

内容は主幹事証券、監査法人、印刷会社、信託銀行にチェックしてもらった。

- 幹事証券会社

新規に株式公開する企業に代わって、株の売りだしなどを行う証券会社のこと。引受総額が5億円を超えるような有価証券の元引受契約の締結に際し、有価証券の発行者又は所有者とその元引受契約の内容を確定するための協議をおこなうことのある証券会社、と定義されている。

今まで未公開だった企業が証券市場に公開した新規公開株(IPO株)大半の銘柄が上昇し、利益を得られる事が多いことから人気が高く、購入は抽選になることがほとんど。購入するには、幹事証券会社へ申し込みが必要となる。よって、その証券会社に口座がない場合は新規開設する必要がある。

幹事証券会社は数社あり、その中でも、中心となってとりしきる幹事証券会社のことを主幹事証券会社という。主幹事証券会社は発行価格を取り決めるブックビルディングや株式公開を取り仕切る役目がある。幹事証券会社の中でも、購入の際の抽選方法が会社によって異なり、全ての抽選対象者が公平に抽選される「完全抽選」と、大口顧客や実績がある人が有利になる「優遇制度つき抽選」の2種類がある。

口座開設の際は要注意。一般的に、引受業務をおこなう証券会社は5億円以上の資本金があればよいが、幹事証券会社になるためには資本金が30億円以上必要である。 - 引受シ団の決定

引受シ団とは、株の売出と公募増資株を投資家に売る役目の証券会社のことである。

まず副幹事の決定、会社からアプローチ紹介証券、主幹事の下に野村証券、大和証券、日興証券などの大手を中心にネット証券、メインバンク紹介の証券会社を決定11社となった。

売り出しには困らなかった。2001年1月店頭登録21世紀最初の上場企業として注目、ネットバブルの崩壊の後でどうなるかと心配したが、初値は公募950円に対して初値1500円、冷やし売出しをしたが、2000円近くまで上がった。 - 申請書の証券会社によるチェック

上場申請アウトラインを引受証券団に事前提出、質問の山で回答は申請書作成者に回答してもらいながら、出した。多い証券会社は6~7回のやり取り質問が来て、回答していったが、回答は2日程度であったので、大変だったが見方が色々あるのだと思え、良かったと思う。 - 申請書作成の予算月次と月次実績の差異管理

予算と実績の差異についてはひやひやであったが、かなり精度が高く、評価された。

それは各部門から出された予算を過去の予実の差異を部門特性・傾向などを考慮し予算を割り出したため精度が高くなったと思う。 - 決裁ルールの徹底。

申請する直前に決裁ルールの不備で損失を出したため、主幹事証券から決裁ルールが甘いと言われ、金額による決裁者を明確にし、一か月運用したのち、日本証券業教会へ上場申請をし、審査の結果、OKとなった。上場日は1月31日(店頭登録最後の日、翌日からジャスダックとなった) - 上場前はブックビルデイング(機関投資家などに説明し、値決めをすること)で5社位を主幹事証券と回った。上場後も機関投資家への説明は続く。

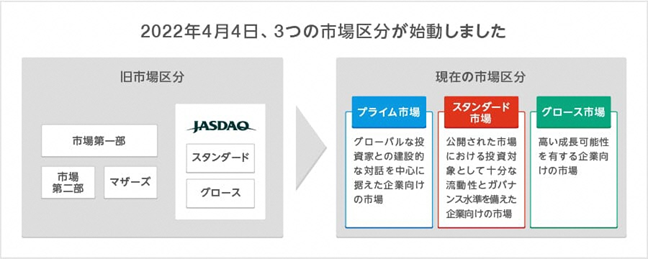

- 2002年2月に東京証券所第二部へ上場した。ジャスダックの申請書がほとんどフォーマット変更のみでそのまま使えることがわかり、準備を進め、上場できた。

- 2004年6月に東証一部への上場。

もっと早くできると思っていたが、時価総額(株価×発行株数)基準をクリアできずに色々と手(公募増資、M&A)を打って、時価総額をあげた。 - 2023年4月に東証プライムへの上場(参考)

25.上場への思い出

鐘を打ったのが鮮明に記憶に残っている。

記者会見(決算発表)

機関投資家への説明

全国各地での株主への説明会

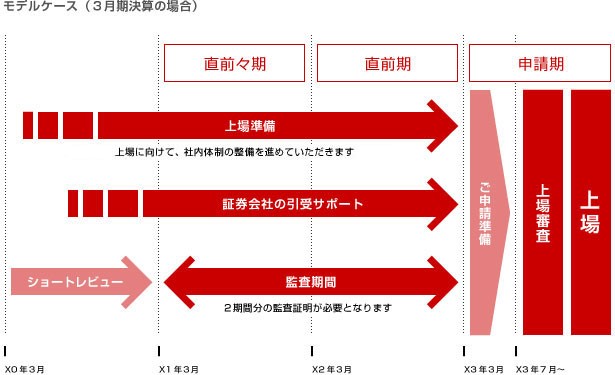

参考1)上場準備に必要な期間

上場に向けて、証券会社や監査法人など関係者のアドバイスをもとに、社内体制の整備を進めていく必要がある。

参考2)会計監査

上場に向けてスケジュールを進めていくなかでは、会計監査を行う専門家(監査法人や公認会計士)の指導を受けながら進めていくのが一般的。まだそういった監査法人や公認会計士の指導や監査を受けていない皆さまを対象に、日本公認会計士協会から「新規上場のための事前準備ガイドブック」が発刊されている。

このガイドブックでは、上場準備過程での決算体制整備に向けた大切なポイントや、上場目標年度の直前2期間に入ってからの監査契約締結に関する解説が記載されているので、参照されたし。

なお、上場に際して監査人は上場会社監査事務所(日本公認会計士協会の上場会社監査事務所登録制度に基づき準登録事務所名簿に登録されている監査事務所(日本公認会計士協会の品質管理レビューを受けた者に限る。)を含む。)(当取引所が適当でないと認める者を除く。)である必要がある。

参考3)上場準備のため監査法人が行うショート・レビューとはどのようなものでしょうか

監査法人が行うショート・レビュー(短期調査、クイック・レビューとも言う)は、株式上場を検討している会社に対して、株式上場の課題を検討し報告する調査を言う。

株式上場に際しては、上場しようとする証券取引所の審査基準をクリアすることが必要となるが、その内容は利益額や流通株式数などの形式要件のほか、予算管理など社内管理体制の整備や、適切なディスクロージャー体制の整備など多様なものとなる。そのため、それら多くの課題について株式上場を目指す早い段階から網羅的に検討し、解決のスケジュールを策定しながら対処していくことが重要になる。

監査法人が実施するショート・レビューには、上場に際して重要とされるコーポレート・ガバナンスや組織・規程の整備など経営管理制度や、中期経営計画や予算、月次決算制度等の利益管理制度、また、関係会社や特別利害関係者との取引に関する考え方などが含まれる。

これらは、会社が個人的経営を脱却し、組織的な経営に移行するために必要なエッセンスであり、株式上場のためだけでなく、将来のために企業経営の基盤を盤石にしたいと考えているすべての経営者の方々にも参考となる。

そのように考えると、ショート・レビューは、経営管理にお悩みの経営者の方、上場は考えていないがそれと遜色のない利益管理制度を構築したいと考えている経営者の方にも有用な、いわば「企業の診断カルテ」となっている。

以上

令和5年12月9日 友電会東京支部総会 基調講演にて